仮想通貨の税金はどれくらいかかるの?という疑問にお答えします。

仮想通貨は税金が高いという話をよく耳にしますが、そうとも限りません。

しっかりと対策すれば、安い税金で利益を得ることも可能です。

今回は仮想通貨の税金がどれくらいかかるのか、税金対策についても解説します。

この記事を読むことで仮想通貨の税金対策ができるようになり、利益を多く得られます。

仮想通貨の税金計算方法

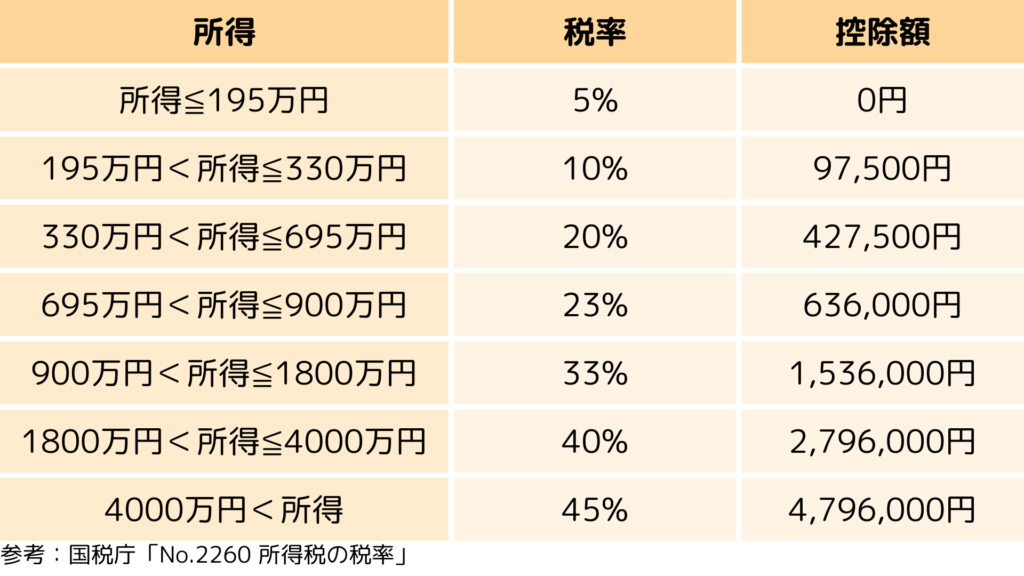

仮想通貨の利益は雑所得の扱いとなるため、所得税は5%〜45%、加えて住民税が一律10%かかるので、合わせて最大55%となります。

これだけ聞くと、かなり税金が高く聞こえますよね。

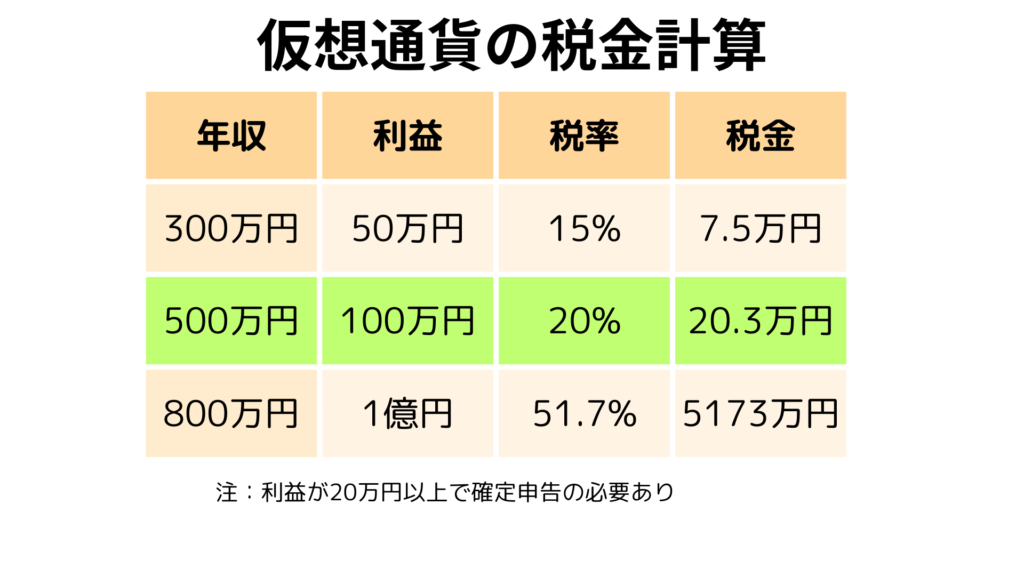

実際に年収別で利益に対する税金がどれだけかかるかをまとめました。

年収500万円で利益が100万円だと税率は20%です。

これは株の税率と変わらず、そこまで高いというわけではないんです。

所得と利益により税率、税金は決まってきますので、計算すると良いかもしれません。

仮想通貨の税金がかかるタイミング

仮想通貨の税金がかかるタイミングは下記のようになっています。

売却時

仮想通貨を売却して利益が確定した時点で税金が発生します。

決済時

仮想通貨で商品やサービスを購入した時点で税金が発生します。

交換時

仮想通貨同士の交換時にも税金は発生します。

ビットコインからイーサリアムに通過交換した場合、その時点で利益があった場合には税金が発生します。

報酬受け取り時

マイニングやステーキングなどで仮想通貨を受け取った場合にも税金は発生します。

売却時だけでなく、仮想通貨での購入時や他の仮想通貨への交換時にも税金が発生するため、注意が必要です。

仮想通貨の税金対策

以下4点を行うことで仮想通貨の税金を安くすることができます。

経費計上

取引手数料やウォレットの維持費を経費として計上することで、課税所得を減らします。

損益通算

仮想通貨間での損益を相殺し、課税所得を減少させます。

利益確定を遅らせる

含み益を保持し、利益確定を調整することで課税を先延ばしすることで、税金が安いタイミングで利益を得ることができます。

一般的な控除の活用

ふるさと納税や確定拠出年金などの控除を活用し、所得を減らすことで、税金を安くします。

上記の税金対策ですが、一部注意するポイントがあります。

他の金融資産に対して損益通算ができない

不動産所得、個人事業などの事業所得、株式などの譲渡所得で損失が生じた場合に利益が出ている所得から差し引き、課税対象額を減額することが可能です(損益通算)。

しかし、仮想通貨の場合、他の金融資産などに対して損益通算はできません。

仮想通貨同士の損益、雑所得内での損益は差し引きが可能です。

仮想通貨は繰越控除の対象外

株式投資は、利益から引いても残る損失を向こう3年、繰り越すことができます(繰越控除)。

しかし、残念ながら仮想通貨は対象外です。

今後、株式投資と同じ税制になる可能性もあり

国民民主党は投資減税の項目として「暗号資産雑所得(最大55%)→申告分離課税(20%)に変更」を要望しています。

仮想通貨界隈でもこれを応援する声が多数ありますので、今後の動向に注目です。

まとめ

仮想通貨は雑所得の扱いで年収が高ければ高いほど、最大税率55%に近づきます。

しかし、年収500万円では、税率20%程度に収まることもあるので、想像よりも高くないこともあります。

今後も税制改正なども見込まれていますので、今のうちに投資しておいてもよいのではないでしょうか。

積立投資はOKコインジャパンがスプレッドが狭く、オススメです。

仮想通貨の買い方や積立投資についてはこちらの記事で説明していますので、よろしければどうぞ。

-

-

仮想通貨投資のスプレッドとは?積立投資時のオススメの取引所をご紹介!

本記事の内容 仮想通貨投資でのスプレッドについて オススメの仮想通貨取引所の紹介 仮想通貨のお得な投資方法 仮想通貨投資を行う上で最も手数料がかかるのがスプレッドです。 スプレッドが広すぎると利益が出 ...